이미지 확대보기

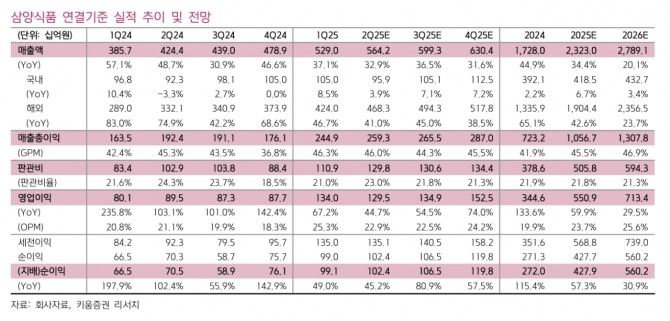

이미지 확대보기삼양식품의 2분기 연결기준 매출액은 전년 대비 33% 증가한 5642억원, 영업이익은 같은 기간 45% 늘어난 1295억원으로 시장 기대치에 부합할 전망이다.

박상준 키움증권 연구원은 "현지통화 강세 둔화, 중국 춘절 물량 판매 반영 효과 등의 역기저 부담, 인건비/관세/마케팅 비용 부담 확대가 있다"면서도 "밀양 2공장 가동에 따른 생산량 확대 본격화, 미국/유럽 중심의 판매량 증가에 따른 ASP 개선, 유럽 판매법인 직거래 확대 효과 등에 힘입어, 전분기 못지 않은 실적을 기록할 것"이라고 내다봤다.

이미지 확대보기

이미지 확대보기한국에서 생산된 제품이 수출 이후 판매까지 걸리는 시간을 감안한다면, 2분기에는 미국 관세 부담이 1개월 정도 반영될 것으로 추정된다.

박 연구원은 "3분기에는 3개월 분이 모두 반영될 전망이다(보편관세 10%). 또한, 8/1부터 시행될 가능성이 있는 상호관세 25%는 4분기부터 동사의 비용 부담으로 반영될 여지가 있다"면서 "하지만, 동사 핵심 제품인 불닭볶음면의 미국 내 수요가 강하고, 라면 제품의 절대 가격 레벨이 낮은 편이기 때문에, 가격 전가를 통해 수익성을 방어할 수 있는 여지가 충분한 것"이라고 판단했다.

아울러 "하반기에는 동사의 판매량 성장성을 증명하는 수출 데이터 흐름에 계속 집중할 필요가 있다"면서 "올해 3분기부터 밀양 2공장 가동률이 올라가면서, 전사 판매량 성장세가 지속되고, 미국/유럽 비중 확대와 유럽 판매법인 직거래 확대 효과로 ASP가 상승할 가능성이 높기 때문에, 전사 어닝 파워가 점차 상향될 것"이라고 전망했다.

또한 "27년에는 중국 공장 증설을 통해, 다시 한번 물량 성장이 나타날 가능성이 높다"면서 "시장의 기대 심리가 강해지면서, 주가 밸류에이션의 상승세가 지속될 것으로 기대된다"고 마무리 했다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com