파월 초강경 매파 발언 이후 달러환율 국채금리 국제유가 비트코인 흔들

이미지 확대보기

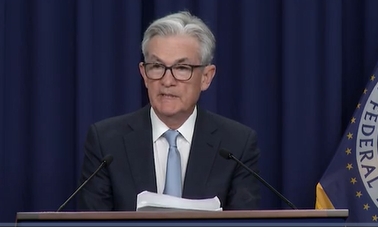

이미지 확대보기파월의 발언은 한마디로 "더 빠른 긴축 필요하면 금리 인상 속도 높일 준비돼 있다"는 것으로 요약할 수 있다. 상원에 출석해 이달 '빅스텝'을 시사한 것으로 보인다. 최종금리, 이전 전망보다 높을 가능성을 공식화했다. 최근 경제지표 예상보다 강세를 보여 당분간 제한적 통화정책 기조 유지가 필요하다는 것이다. "근원 인플레이션 하락했으나 기대만큼 빠르지 않아…해야할 일 더 있다"는 발언도 나왔다.

다음은 제롬파월의 상원 청문회 도두 발언 전문

Semiannual Monetary Policy Report to the Congress

Chair Jerome H. Powell

Before the Committee on Banking, Housing, and Urban Affairs, U.S. Senate, Washington, D.C.

Chairman Brown, Ranking Member Scott, and other members of the Committee, I appreciate the opportunity to present the Federal Reserve's semiannual Monetary Policy Report.

My colleagues and I are acutely aware that high inflation is causing significant hardship, and we are strongly committed to returning inflation to our 2 percent goal. Over the past year, we have taken forceful actions to tighten the stance of monetary policy. We have covered a lot of ground, and the full effects of our tightening so far are yet to be felt. Even so, we have more work to do. Our policy actions are guided by our dual mandate to promote maximum employment and stable prices. Without price stability, the economy does not work for anyone. In particular, without price stability, we will not achieve a sustained period of labor market conditions that benefit all.

I will review the current economic situation before turning to monetary policy.

Current Economic Situation and Outlook

The data from January on employment, consumer spending, manufacturing production, and inflation have partly reversed the softening trends that we had seen in the data just a month ago. Some of this reversal likely reflects the unseasonably warm weather in January in much of the country. Still, the breadth of the reversal along with revisions to the previous quarter suggests that inflationary pressures are running higher than expected at the time of our previous Federal Open Market Committee (FOMC) meeting.

From a broader perspective, inflation has moderated somewhat since the middle of last year but remains well above the FOMC's longer-run objective of 2 percent. The 12-month change in total personal consumption expenditures (PCE) prices has slowed from its peak of 7 percent in June to 5.4 percent in January as energy prices have declined and supply chain bottlenecks have eased.

Over the past 12 months, core PCE inflation, which excludes the volatile food and energy prices, was 4.7 percent. As supply chain bottlenecks have eased and tighter policy has restrained demand, inflation in the core goods sector has fallen. And while housing services inflation remains too high, the flattening out in rents evident in recently signed leases points to a deceleration in this component of inflation over the year ahead.

That said, there is little sign of disinflation thus far in the category of core services excluding housing, which accounts for more than half of core consumer expenditures. To restore price stability, we will need to see lower inflation in this sector, and there will very likely be some softening in labor market conditions. Although nominal wage gains have slowed somewhat in recent months, they remain above what is consistent with 2 percent inflation and current trends in productivity. Strong wage growth is good for workers but only if it is not eroded by inflation.

Turning to growth, the U.S. economy slowed significantly last year, with real gross domestic product rising at a below-trend pace of 0.9 percent. Although consumer spending appears to be expanding at a solid pace this quarter, other recent indicators point to subdued growth of spending and production. Activity in the housing sector continues to weaken, largely reflecting higher mortgage rates. Higher interest rates and slower output growth also appear to be weighing on business fixed investment.

Despite the slowdown in growth, the labor market remains extremely tight. The unemployment rate was 3.4 percent in January, its lowest level since 1969. Job gains remained very strong in January, while the supply of labor has continued to lag.1 As of the end of December, there were 1.9 job openings for each unemployed individual, close to the all-time peak recorded last March, while unemployment insurance claims have remained near historical lows.

Monetary Policy

With inflation well above our longer-run goal of 2 percent and with the labor market remaining extremely tight, the FOMC has continued to tighten the stance of monetary policy, raising interest rates by 4-1/2 percentage points over the past year. We continue to anticipate that ongoing increases in the target range for the federal funds rate will be appropriate in order to attain a stance of monetary policy that is sufficiently restrictive to return inflation to 2 percent over time. In addition, we are continuing the process of significantly reducing the size of our balance sheet.2

We are seeing the effects of our policy actions on demand in the most interest-sensitive sectors of the economy. It will take time, however, for the full effects of monetary restraint to be realized, especially on inflation. In light of the cumulative tightening of monetary policy and the lags with which monetary policy affects economic activity and inflation, the Committee slowed the pace of interest rate increases over its past two meetings. We will continue to make our decisions meeting by meeting, taking into account the totality of incoming data and their implications for the outlook for economic activity and inflation.

Although inflation has been moderating in recent months, the process of getting inflation back down to 2 percent has a long way to go and is likely to be bumpy. As I mentioned, the latest economic data have come in stronger than expected, which suggests that the ultimate level of interest rates is likely to be higher than previously anticipated. If the totality of the data were to indicate that faster tightening is warranted, we would be prepared to increase the pace of rate hikes. Restoring price stability will likely require that we maintain a restrictive stance of monetary policy for some time.

Our overarching focus is using our tools to bring inflation back down to our 2 percent goal and to keep longer-term inflation expectations well anchored. Restoring price stability is essential to set the stage for achieving maximum employment and stable prices over the longer run. The historical record cautions strongly against prematurely loosening policy. We will stay the course until the job is done.

To conclude, we understand that our actions affect communities, families, and businesses across the country. Everything we do is in service to our public mission. We at the Federal Reserve will do everything we can to achieve our maximum-employment and price-stability goals.

Thank you. I am happy to take your questions.

8일 뉴욕증시에 따르면 제롬 파월 미국 연방준비제도(Fed·연준) 의장은 상원 청문회에서 "최근 경제지표가 예상보다 강세를 보이고 있으며 이는 최종적인 금리 수준이 이전 전망보다 높을 가능성이 크다는 것을 시사한다"고 말했다. 파월 의장은 "비록 최근 몇 달간 인플레이션이 완화하고 있으나, 인플레이션율을 (연준 목표인) 2% 수준까지 낮추기 위한 과정은 멀고 험난한 길이 될 것"이라고 밝혔다. 그는 "만약 전체적인 지표상 더 빠른 긴축이 필요하다면(warranted) 우리는 금리 인상의 속도(pace)를 높일 준비가 돼 있다"면서 " 미국의 가 안정을 회복하기 위해서는 당분간(for some time) 제한적인 통화정책 기조 유지가 요구된다"고 밝혔다.

파월 의장의 이런 발언은 21~22일 진행되는 연방공개시장위원회(FOMC)에서 '빅스텝'(0.5%포인트) 가능성을 시사한 것으로 받아들여지고 있다. 이 발언 이후 뉴욕증시에서는 다우지수와 나스닥지수 그리고 비트코인 이더리움 리플 등 가상 암호화폐가 떨어지고 있다. 국채금리는 오름세다 . 뉴욕증시에서는 애초 0.25%포인트 인상 관측이 많았으나 인플레이션 둔화세가 느려지고 고용 호조 등을 보여주는 1월 경제 지표 발표 이후에는 0.5%포인트 인상 전망이 늘고 있는 추세다. 연준은 지난해 잇따라 자이언트 스텝(0.75%포인트)을 한 뒤 연말에는 인상 폭을 0.5%포인트로 낮추면서 속도 조절에 들어갔는데 이를 뒤집을 수 있다는 뜻이다. 4.50~4.75%인 기준 금리의 올해 연말 전망치도 상승할 것으로 보인다.

지난해 12월 FOMC 후 공개된 이른바 점도표 자료에서 대부분의 연준 이사는 올해 말 금리 수준을 5~5.5%로 전망했다. 파월 의장은 회의에서 이 전망치를 거론한 뒤 3월 발표 예정인 점도표에 대해 "최종적인 금리(전망치)는 지난 12월보다 높을 수 있다"고 말했다. 파월은 그 이유로 지금까지 발표된 경제 지표를 거론하고 이달 FOMC 회의 전에 발표될 고용지표, 소비자물가지수(CPI) 등의 지표를 살펴보겠다고 밝혔다.

파월 의장은 경제 지표에 대해서는 "우리가 불과 한 달 전에 봤던 (인플레이션) 완화 추세가 1월 고용, 소비자 지출, 생산, 인플레이션의 지표에서 부분적으로 역전됐다"면서 "역전 수준은 인플레이션 압력은 지난 연방공개시장위원회(FOMC) 때 예상했던 것보다 높게 유지되고 있다는 것을 시사한다"고 밝혔다. 파월은 "지난 1년간 우리는 통화정책 기조를 조이기 위해 강력한(forceful) 조치를 취했으나 긴축의 완전한 효과가 아직은 느껴지지 않고 있다"면서 "근원 인플레이션이 하락하기는 했으나 우리가 기대한 만큼 빠르지는 않다"고 평가했다. 그는 이어 "내 생각에 어떤 지표도 우리가 충분히 긴축적으로 했다는 것을 보여주지 않는다"면서 "그보다 (지표는) 우리가 더 해야 할 일이 있다는 것을 보여준다"고 강조했다.

파월 의장은 또 "역사적인 사례는 성급하게 정책을 완화하는 것을 경계하고 있다"면서 "우리는 일을 마무리할 때까지 이 길에 있을 것이다. 연준은 최대 고용 및 물가 안정 목표를 달성하기 위해 할 수 있는 모든 것을 다할 것"이라고 밝혔다. 그는 또 청문회에서 연준의 금리 인상으로 실업률이 상승하면서 200만명의 사람이 실직할 것이라는 엘리자베스 워런 의원(민주·매사추세츠)의 지적에 대해서도 "인플레이션이 극도로 높고 미국 근로자들에게 심각하게 해를 끼치고 있다"면서 "인플레이션율이 5~6%로 유지된 상태에서 직장을 떠난다면 근로자들이 더 낫겠느냐"고 반문했다. 파월은 "우리는 인플레이션을 낮추기 위해서 해야 하는 유일한 조치를 하고 있다"면서 "인플레이션을 통제하기 위해 실업률이 급격하거나 엄청나게 증가해야 한다고 생각하지 않는다"고 말했다.

이날 뉴욕증시는 제롬 파월 연방준비제도(연준·Fed) 의장의 의회 증언을 앞두고 혼조세를 보였다. 뉴욕증시는 2월 고용보고서에서 비농업 고용이 22만5천명 증가해 전달의 51만7천명 증가에서 줄어들 것으로 예상했다. 다만 실업률은 3.4%로 전달과 같은 수준을 유지할 것으로 내다봤다. S&P500지수 내 에너지, 자재, 금융, 부동산 관련주가 하락하고, 통신, 기술, 임의소비재, 유틸리티 관련주가 올랐다. 페이스북 모기업 메타의 주가는 이르면 이번 주 수천 명을 감원할 것이라는 소식에 올랐다.

파월 의장은 FOMC 정례회의 기자회견에서는 "인플레이션 완화 과정이 시작됐다"라고 발언해 주가를 끌어올렸으나 지난달 7일 열린 워싱턴DC 경제 클럽에서 "지표가 계속 강하게 나온다면 전망치 이상으로 금리를 올릴 수 있다"라고 언급해 주가를 끌어내렸다.

뉴욕증시는 지난 1월 고용보고서가 나온 2월 3일부터 주가는 방향을 아래쪽으로 틀었다. 당시 비농업 고용은 51만7천 명 증가해 시장이 예상한 18만7천 명을 크게 웃돌았다. 지난해 월평균 고용 증가 폭인 40만1천 명도 훌쩍 뛰어넘었다. 연준의 지난해 금리 인상으로 올해 어느 시점에 얕은 경기침체로 인해 연내 금리 인하를 기대했던 시장에 그야말로 찬물을 끼얹는 소식이었다. 미국 10년물 국채금리도 지난주 심리적 저항선인 4%를 돌파하면서 투자자들을 불안하게 만들었다. 국채금리가 다시 4% 아래로 떨어졌지만, 지표가 강하면 언제든지 다시 뛰어오를 수 있다. 이번 주에는 연준의 경기평가 보고서인 베이지북과 ADP가 집계하는 민간 고용보고서, 노동부의 채용공고, 챌린저의 감원 보고서 등도 나올 예정이다. 모두 고용과 경기에 대한 평가 자료다.

세계적인 투자은행 골드만삭스가 아이폰 제조업체 애플의 주식에 대해 '매수'를 추천했다. 골드만삭스 마이클 응 애널리스트는 이날 보고서에서 애플의 대규모 사용자 기반이 이 회사의 서비스 사업 성장에 도움이 될 것이라며 '매수' 추천과 함께 목표주가를 199달러(25만8천900원)로 제시했다. 그는 "애플의 프리미엄군 성공과 그에 따른 브랜드 충성도로 사용자 기반이 증가했다"며 "이는 생태계를 떠나는 사용자수를 줄이고, 고객 획득 비용을 절감하며 고객이 반복적으로 제품을 구매하도록 장려하는 데 도움이 된다"고 썼다. 골드만삭스의 애플 주식 추천은 2017년 2월 이후 6년 만이다. 그동안 골드만삭스는 애플에 대한 보고서를 여러 차례 냈다.

김대호 글로벌이코노믹 연구소장 tiger8280@g-enews.com