이미지 확대보기

이미지 확대보기김홍식 하나증권 연구원은 “국내 주식시장에서 여러 업체들이 배당분리 과세 수혜주로 분류되는 상황”이라며 “그런데 KT는 본사 기준 배당 성향이 50% 전후를 지속 유지 중이며 2025년 주당배당금(DPS) 성장률이 20%에 달한다"고 설명했다.

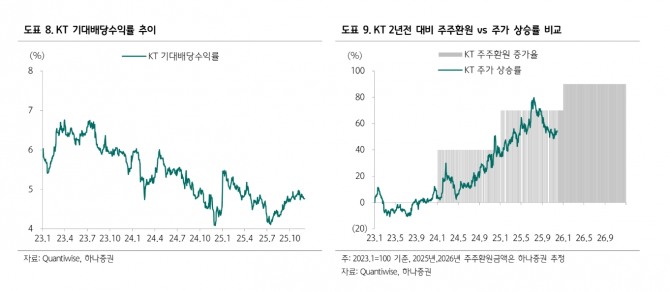

아울러 "향후 3년간 분리 과세 적용 대상에서 제외될 가능성이 희박하다”며 “더불어 기대배당수익률이 압도적으로 높아 국내 대표 정책 수혜주로 손색이 없다는 판단”이라고 덧붙였다.

2025년 1~4월 KT 주가는 30% 상승하면서 시장 수익률을 크게 상회했다.

김 연구원은 "2025년 1분기 DPS 600원으로의 상향이 주가 상승의 결정적 요인이 됐다"면서 "현재 정책 방향으로 보면 2026년 1분기 DPS가 900원으로 크게 상향될 전망이라 기대를 갖게 한다”고 평가했다.

이미지 확대보기

이미지 확대보기현재 KT의 경우 외국인 한도 소진 상황이 장기간 유지되고 있다. 김 연구원은 "만약 자사주 소각 의무화가 법제화된다면 KT가 향후 자사주 처리에 난항을 겪을 수 있다"면서 "자사주 소각 시 외국인 한도가 49%를 초과하기 때문”이라고 짚었다.

또한 “현재 보유 중인 2.5%의 자사주 처리도 골치 아파지는 상황에서 2026년 추가적으로 자사주 매입을 추진한다고 보긴 어렵다”며 “결국 선택지는 주주환원총액을 모두 배당금으로 지급하는 것 밖에 없다”고 부연했다.

KT는 본사 순이익의 50%를 배당금으로 지급하고 2025~2028년간 자사주 매입 및 소각을 총 1조원, 연간 2500억원씩 집행할 예정이었다. 김 연구원은 "자사주 소각분을 모두 배당금으로 전환 지급한다고 보면 2026년총 배당금은 9500억원에 달할 전망”이라며 “1분기 DPS는 전년 대비 50% 증가할 가능성이 높다”고 내다봤다.

김 연구원은 “2024~2025년 국내 통신사 주가는 주주 환원 총액 또는 총 배당금과 그대로 연동하는 흐름을 보였다”며 “그렇다고 보면 2026년 상반기 내 KT 주가가 7만원 이상으로 높아질 가능성이 높아 보인다”고 밝혔다.

그는 “2026년 DPS 성장률이 58%, 최근 2년간 DPS 상승률이 90%에 달한다는 점과 최근 2년간 주가 상승률이 45%에 불과하다는 점을 감안하면 2026년에는 최소 45%의 주가 상승이 가능할 전망”이라며 “2026년 상반기에는 7만원 이상에서의 주가 형성이 예상된다”고 밝혔다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com