수요예측 28일 시작, 공모가 희망범위 45만8000원~55만7000원

상장일 유통물량, 외국인 매도물량 등 확인해야

상장일 유통물량, 외국인 매도물량 등 확인해야

이미지 확대보기

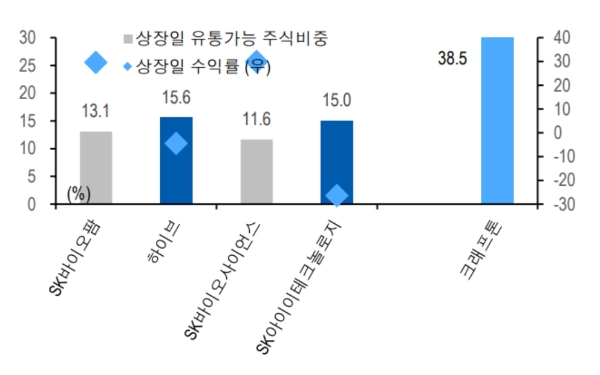

이미지 확대보기◇ 공모 후 유통가능 물량은 상장주식수 대비 38.5%로 추정

27일 업계에 따르면 크래프톤(7월 22일 상장예정) 수요예측(기관사전청약)은 28일부터 2주간 진행된다.

크래프톤은 게임개발을 주요 사업으로 히트게임인 베그(베틀그라운드)개발사로 유명하다. 2020년의 연결 기준 실적은 매출 1조6704억 원, 영업이익 7739억 원, 당기순이익 5563억 원이다. 이는 전년 동기 대비 매출 53.6%, 영업이익 115.4%, 당기순이익 99.5% 늘었다.

1주당 희망 공모가액은 45만8000원~55만7000원이다. 공모가 밴드 책정 당시 총 7개 기업을 비교대상으로 해당 기업들의 주가수익비율(PER)을 비교했는데, 크래프톤 주가수익비율(PER)은 45.2배로 넥슨의 PER 12배보다 높아 고평가논란도 제기되고 있다. 공모가는 내달 12일에 확정된다. 일반투자자 청약일정은 다음달 14~15일에서 다음달 21~22일로 연기할 예정이다.

상장에 성공할지 기대보다 우려가 많다. 먼저 높은 상장일 유통물량이다. 유안타증권에 따르면 크래프톤의 공모 후 유통가능 물량은 상장주식수 대비 38.5%로 추정된다.(SK아이이테크놀로지와 같은 수준의 기관확약을 가정). 지난해 7월 이후 4대 초대어 IPO 종목의 상장일 평균이 13.8%임을 감안하면 높다.

공모주식수의 20%가 배정되는 우리사주의 실권가능성도 부담이다.

고경범 유안타증권 연구원은 "크래프톤 우리사주 청약에서의 레버리지 투자경향도 위축될 소지가 있어 보인다”며 “우리사주 실권이 발생하면 공모주 균등배분 이슈 기조에서 개인투자자 배정과 상장일 매물출회 수준이 점증될 것”이라고 말했다.

기관투자자 입장에서는 배정률을 높이기 위해 1개월 이상의 확약이 필요하다. 크래프톤 공모에 벤처캐피탈(VC)물량이 7.69%로 높고, 지분취득시기까지 감안하면 공모가 대비 현저히 낮기 때문에 이들 지분의 보호예수해제일에 출회될 수 있다.

◇외국계 주관사 인수비율 55%...미확약 매물 출현 가능성

상장일에 외국인 매도위험도 각오해야 한다. 보통 국내 기관은 수요예측입찰 시 확약비중이 높은 반면, 외국인 투자자의 제출비중은 낮다. 해외주관사 참여율인 높은 IPO일수록 외국인의 매도출회 가능성은 높다. 이는 해당 주관사가 모집하는 대상에 외국계 기관비율이 높기 때문인데, 공모배정수량과 미확약 배정비율을 보면 잘 드러난다.

SK아이이테크놀로지의 공모주식 중 외국계 증권사 인수물량은 44% 수준이었는데, 미확약 배정분은 35.4% 수준이었다

크래프톤의 외국계 주관사 인수비율은 55%로 SK아이이테크놀로지 공모분을 11%포인트를 웃돈다.

크래프톤도 외국인의 미확약 배정분이 높아질 수 있어 SK아이이테크놀로지와 비슷한 상장일 외국인 매도가 진행될 수 있다는 것이다.

단 이번 크래프톤 IPO에서 외국인의 확약기간별 배정현황을 확인할 수 있어 투자판단을 내릴 때 참고해야 한다. 금융감독원은 7월부터 확약기간별 신청수량과 배정수량만 기재된 공시서식을, 주체별 수량까지 분류해 개정했다

고 연구원은 "상장일 유동물량 출회 가능성이 높아 상장일 주가변동성도 높을 것”이라며 “고평가 논란이 제기되나 이익레벨이나 수익성 면에서 게임업종 시총상위인 엔씨소프트 대비 프리미엄이 평가돼야 한다는 평가도 많다”고 말했다.

그는 “특례편입의 짧은 반영기간 때문에 지수편입발표도 조기에 진행될 수 있다”며 “상장일 종가 전에는 매수대응이 필요하며, 엔씨소프트와 같은 시가총액으로 환산한 35만~36만원대 주가범위가 지지선이 될 것”이라고 내다봤다.

최성해 글로벌이코노믹 기자 bada@g-enews.com