이미지 확대보기

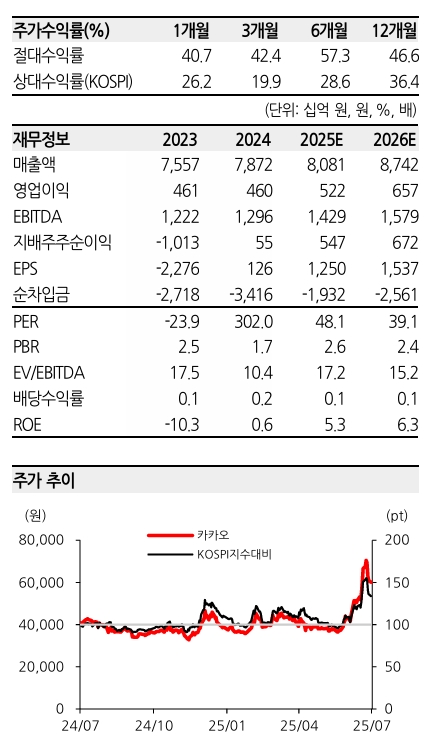

이미지 확대보기김소혜 한화투자증권 연구원은 2일 “신사업에 대한 기대가 주가에 충분히 반영되지 않았기 때문에 상방 여력이 높다”며 “하반기 실적이 더 나빠질 가능성은 극히 제한적이고, 인벤토리 확대로 즉각적인 매출 증가 효과가 크다”고 진단했다.

오픈AI와의 협업, 플랫폼 광고 상품의 확장, 계열사 시너지 등이 향후 주가를 이끌 주요 요인으로 꼽힌다.

이에 대해 김 연구원은 “톡비즈 성장세와 AI 생태계 확장, 계열사 가치 상승이 본격화되면 추가적인 실적 개선과 주가 상승이 기대된다”고 전망했다.

이미지 확대보기

이미지 확대보기카카오는 최근 톡 개편에 따라 신규 광고 상품을 출시했다. 톡비즈 플랫폼의 수익성은 약 30% 수준으로 추정했다.

김 연구원은 “광고 타겟팅이 정교해질수록 단가 상승 여력도 크다”며 “관련 매출 성장세가 조금만 확인돼도 증익 구간이 뚜렷해질 것”이라고 평가했다. 이어 “연내 오픈AI와의 공동서비스 출시를 앞두고 있으며, 카카오는 AI B2C 모델의 궁극적 목표인 에이전트 시장에서 선도적 역할을 할 가능성이 크다”고 덧붙였다.

한편, 목표주가 산정 기준 실적을 2026년으로 변경하고, 톡비즈 가치의 글로벌 피어 대비 할인율을 축소했다. 또 페이·뱅크 등 계열사의 시너지 효과를 반영한 것이다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com